La saison des impôts est enfin arrivée, le 18 avril étant la date officielle d’échéance des déclarations de revenus des particuliers aux États-Unis. Malheureusement, c’est un jour qui apporte la confusion pour à peu près tout le monde. Mais au cours de la dernière année, cela est devenu particulièrement difficile pour les personnes déclarant des gains grâce aux NFT.

Ne laissez pas les nerfs prendre le dessus sur vous, car les professionnels de la fiscalité ont cherché à se préparer (et ceux de l’espace NFT) à s’attaquer à une grande variété de besoins fiscaux cryptographiques en 2023. Espérons que cette année, ceux qui effectuent des recherches ultimes sur Google pour les « échappatoires fiscales NFT » ont déjà trouvé une mine d’informations sur la déclaration des actifs, des gains et des pertes NFT.

Bien sûr, cela ne signifie pas que les taxes NFT seront la chose la plus facile que vous ayez jamais faite ou que vous ne devriez pas les prendre au sérieux. Après tout, les faux pas peuvent être coûteux, mais il existe des réponses. Donc, avant de réclamer des pertes massives parce que vous avez vendu vos PFP bien en dessous de la valeur marchande, voici les éléments clés que les créateurs et les collectionneurs doivent savoir sur les taxes et les NFT.

Sommaire

Comment sont taxés les NFT ?

Il est essentiel de comprendre comment l’IRS voit les NFT en 2023. Malheureusement, le code fiscal américain ne précise pas formellement comment les NFT devraient être taxés. Mais il existe des principes directeurs qui ont permis aux experts de comprendre plus ou moins comment les choses fonctionnent.

Pour commencer, il y a un argument solide à faire valoir que les NFT ne devraient pas être revendiqués comme des « objets de collection » selon le code fiscal américain. Mais les NFT sont des objets de collection, n’est-ce pas ? Alors, pourquoi ne sont-ils pas taxés en tant que tels ?

Parce que les objets de collection en vertu de la section 408(m)(2) de l’IRC comprennent :

- Toute œuvre d’art,

- N’importe quel tapis ou antiquité,

- Tout métal ou gemme (avec des exceptions limitées, ci-dessous),

- Tout timbre ou pièce de monnaie (avec des exceptions limitées, ci-dessous)

- Toute boisson alcoolisée ou

- Tout autre bien meuble corporel que l’IRS détermine comme un « objet de collection » en vertu de l’IRC Section 408(m).

L’utilisation de « autre » dans le dernier élément de la liste indique clairement que les objets de collection doivent être des biens meubles corporels. Ainsi, bien que les NFT puissent être de l’art, ils ne sont certainement pas tangibles. Le jury est toujours sur ce point, mais il semble assez clair que, compte tenu de leur connotation financière, les NFT ne sont pas taxés en tant qu’objets de collection.

Pourtant, d’autres, comme les sénateurs américains Cynthia Lummis et Kirsten Gillibrand, aimeraient voir les NFT taxés comme quelque chose de complètement en dehors du champ d’application des objets de collection. Selon une proposition de loi sur la cryptographie de 2022 rédigée par les deux dans laquelle les «actifs numériques» et la «monnaie virtuelle» sont strictement définis, les NFT pourraient bien faire d’être traités comme des marchandises (comme le pétrole, le coton, le soja, etc.) plutôt que comme des titres. .

Cela signifie que les NFT relèveraient de la compétence de la Commodity Futures Trading Commission (CFTC) plutôt que de la Securities and Exchange Commission (SEC). Mais alors que le projet de loi susmentionné tente de réglementer les échanges d’actifs numériques, les contribuables ne ressentiront aucune de ses répercussions lorsqu’ils déclareront leurs taxes NFT à partir de la saison 2022.

Ainsi, pour la plupart, les experts pensent que les NFT devraient être traités plus simplement et considérés comme adjacents à l’infrastructure qui existe déjà pour les crypto-monnaies fongibles comme Ether et Bitcoin. Mais si nous descendons un peu plus bas dans l’échelle, nous ne pouvons pas ignorer que la crypto est souvent considérée de la même manière que les actions – plus comme une propriété.

En bref, selon l’IRS, les NFT sont aussi taxé aux côtés de la crypto en tant que propriété. Bien que nous puissions continuer à spéculer pendant une autre année sur la question de savoir si les jetons devraient ou non être considérés comme des objets de collection ou des marchandises, les commerçants doivent simplement savoir que les NFT sont soumis à l’impôt sur les plus-values.

Impôts sur les plus-values et NFT

Essentiellement, un impôt sur les gains en capital est un impôt prélevé sur les bénéfices tirés de la vente de tout actif dont la valeur a augmenté au cours d’une période de détention. C’est… c’est un peu la bouchée. Une façon plus simple de dire cela pourrait être de dire : si vous frappez un NFT à 0,08 ETH et que vous le vendez ensuite pour 2,5 ETH quelques mois plus tard, cela crée un gain en capital imposable parce que vous avez gagné de l’argent (ou du capital).

Oui, acheter un NFT bas, le conserver pendant quelques mois, puis le revendre haut est imposable. Mais cela s’applique également aux pertes. Donc, si vous avez acheté un NFT pour 2,5 ETH et que vous l’avez vendu à 0,08 ETH pour une perte finale de 1,7 ETH. Devinez quoi? C’est une perte en capital.

Donc, que vous soyez un créateur ou un collectionneur qui se lance dans le trading de NFT, vous devez savoir que les gains et les pertes en capital ne se produisent pas uniquement lorsque vous échangez de la crypto contre de la monnaie fiduciaire. Ils se produisent lorsque vous achetez et vendez des NFT. Bien sûr, cela peut sembler un peu contradictoire, compte tenu de la philosophie décentralisée de l’espace NFT. Mais comme l’IRS l’a souligné dans l’avis 2014-21, le changement de valeur d’une crypto-monnaie donnée peut créer un gain ou une perte en capital.

Que vous vendiez un NFT, échangez une pièce contre une autre (comme ETH → APE) ou encaissez des cryptos contre des USD, la plupart de vos transactions sont susceptibles d’être considérées comme des événements imposables. Et ces gains peuvent accumuler une marge importante lorsque vient le temps de s’installer avec l’IRS. Mais voici le problème : aux yeux de l’IRS, la durée pendant laquelle vous avez conservé un NFT fait un grand différence dans la façon dont il est imposé. C’est là que la longueur du HODL devient importante.

Supposons que vous déteniez un NFT pendant moins d’un an, puis que vous le vendiez plus cher que ce que vous avez payé. C’est ce qu’on appelle le gain en capital à court terme. Ceux-ci sont généralement imposés au même taux que vos revenus réguliers. Selon les tranches d’imposition de 2023 établies par l’IRS, cela se situera entre 10 et 37 %.

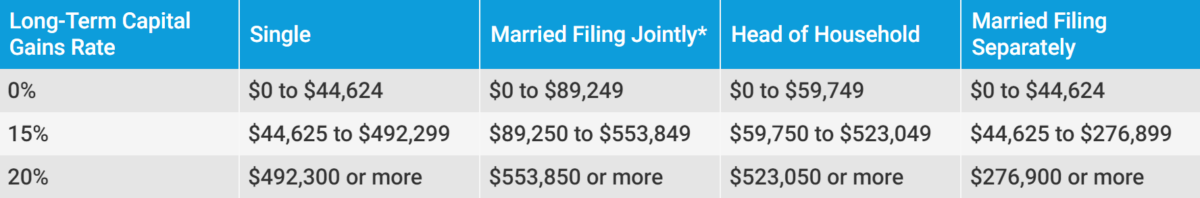

Les plus-values à long terme, en revanche, sont moins imposées. Étant donné que les NFT ne sont populaires que depuis près de deux ans, celui-ci est un peu délicat. Si vous finissez par détenir un NFT pendant plus d’un an, il s’agit d’un gain en capital à long terme et est imposé à zéro, 15 ou 20 %, selon la valeur.

Dicté par le seuil d’imposition des plus-values de 2023 fixé par l’IRS, le taux d’imposition des plus-values nettes pour la plupart individus n’est pas supérieur à 15 pour cent. Voir Bloomberg’s aperçu des tarifs dans l’image ci-dessous. Pour la plupart, cette fourchette de 15% correspond à celle des commerçants généraux de NFT, avec l’omission évidente de ceux qui, par exemple, ont fait un meurtre à six ou sept chiffres cette année. Consultez le formulaire 8949 (spécifiquement « Ventes et autres cessions d’immobilisations ») pour en savoir plus à ce sujet.

Comment calculer vos impôts NFT

Pour l’IRS, les circonstances de vos achats NFT comptent toutes. Comme l’explique l’avocat Jacob Martin dans son guide fiscal NFT, vous devrez prendre en compte des éléments tels que la durée pendant laquelle vous avez détenu votre crypto avant d’acheter un NFT, quel était le prix de votre pièce préférée lorsque vous avez acheté par rapport à lorsque vous avez acheté le NFT avec lui, combien de temps vous avez détenu le NFT, la différence de prix lorsque vous avez acheté le NFT par rapport au moment où vous l’avez vendu, combien de temps vous avez conservé la crypto après-vente, etc. (j’espère que vous avez compris).

Assurez-vous également de vérifier si vous avez acheté un NFT avec USD au lieu de crypto. Il s’agit d’un événement non imposable et qui gagne en popularité avec l’avènement du paiement par carte de crédit via des plateformes comme Nifty Gateway.

Mais, alors que le mode d’achat d’un NFT peut dicter s’il est imposable, la vente d’un NFT est toujours un événement imposable. Les NFT sont considérés comme vendus chaque fois qu’ils sont échangés contre des USD, d’autres jetons (ETH) ou utilisés pour acheter autre chose. Et oui, cela s’applique à la mise en gage des NFT, au fractionnement des NFT et même à l’échange d’un NFT contre un autre NFT.

Taxes NFT pour les créateurs

Ce dont nous avons parlé dans la première moitié de ce guide s’applique principalement aux collectionneurs NFT. Que vous vous identifiiez en tant que collectionneur ou commerçant (ou non), si vous achetez et vendez des NFT, les informations ci-dessus pourraient vous aider à comprendre le type d’informations dont vous avez besoin pour déclarer vos impôts. Pour NFT créateurscependant, les choses sont un peu différentes.

Si vous négociez des NFT, ce que la plupart des artistes font en plus de créer et de vendre, vous aurez besoin des informations ci-dessus. Mais il y a plus à savoir en ce qui concerne les gains accumulés grâce à la vente de votre œuvre d’art originale. Heureusement pour les artistes, cependant, tout est très simple à partir d’ici.

La création d’un NFT n’est pas un événement imposable, mais la vente de ce NFT l’est. La règle générale à suivre en tant qu’artiste/créateur NFT est la suivante : lorsque vous vendez un NFT, vous devrez payer des impôts sur les bénéfices. Les bénéfices des créateurs de NFT ne sont pas considérés comme des gains ; ce sont plutôt des revenus. Et ce revenu sera imposé au taux normal de votre impôt sur le revenu. Pour les indépendants, ce taux est de 15,3 %. Même si vous avez été payé en crypto peer-to-peer et non via une transaction sur le marché, cela est considéré comme un revenu (tout comme la vente d’une copie d’une de vos œuvres) et est imposé en tant que tel.

Il est important de noter que l’impôt sur le travail indépendant est différent de votre taux d’imposition régulier de 10 à 37 %. Vous devrez déterminer quelle part de vos revenus nets de l’année est assujettie à l’impôt sur le travail indépendant. Pour en savoir un peu plus sur ce sujet, NerdPortefeuille a un excellent explicateur pour aider tout travailleur indépendant à faire un bond en avant sur les impôts.

Si vous vous êtes engagé dans des dons de bienfaisance liés à NFT tout au long de l’année, par exemple en faisant don d’un de vos NFT à un musée ou à une maison de vente aux enchères pour une bonne cause, les choses deviennent un peu plus délicates que les simples impôts sur le travail indépendant. Dans ce cas, assurez-vous de consulter notre article complet rédigé par un avocat sur le sujet ici.

Sinon, rappelez-vous que les impôts sur le travail indépendant sont la voie à suivre et que les NFT que vous avez achetés ou vendus mais n’a pas créer sera assujetti à l’impôt sur les gains en capital expliqué plus haut dans ce guide.

Êtes-vous prêt pour le jour des impôts ?

Donc, les impôts ne sont pas si effrayants… n’est-ce pas ? Ils sont certainement compliqués et prendront un peu de temps – surtout si vous êtes un trader actif avec beaucoup de transactions – mais dans l’ensemble, ils sont faisables. Si vos 9 999 autres propriétaires de PFP peuvent le faire, vous aussi.

Si vous êtes encore un peu confus, envisagez de faire un peu plus de recherches sur les taxes NFT par vous-même. Le guide fiscal NFT susmentionné de Martin est un excellent point de départ – même si vous devrez dépenser un peu d’ETH pour créer un NFT pour accéder au guide complet. Ou mieux encore, renseignez-vous auprès de la communauté NFT pour voir si quelqu’un vous prêtera son guide pendant un certain temps.

En fin de compte, la meilleure façon de faire vos impôts NFT en 2023 sera toujours de consulter un fiscaliste. N’oubliez pas que nft ne vous offre plus de conseils fiscaux ou financiers, mais des entreprises comme ZenLedger, CoinTracker et Taxbit offrent des services pour aider ceux qui se trouvent dans les espaces crypto, NFT et DeFi avec leurs impôts.

Et la meilleure partie est que, même si vous avez attendu les derniers jours pour faire vos impôts (comme vous l’avez sûrement fait si vous lisez ceci en avril), la plupart des services offrent une fonctionnalité plug-and-play, avec une aide professionnelle facultative sur le côté. Cela signifie que vous pouvez importer vos portefeuilles et/ou échanger des informations de compte, rectifier toute anomalie et être en route pour un remboursement mettre un plafond sur votre stress fiscal jusqu’à l’année prochaine.